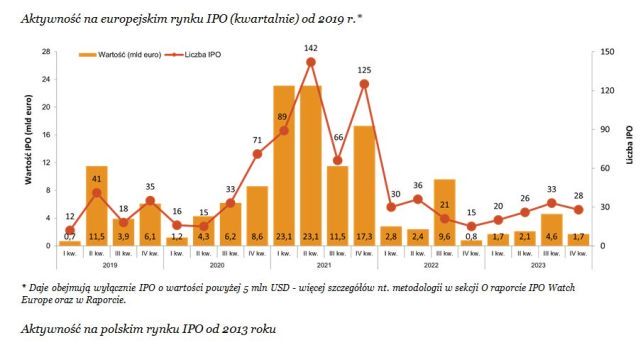

Wartość pierwotnych ofert publicznych (Initial Public Offering, IPO) przeprowadzonych na europejskich giełdach w 2023 roku wyniosła 10,2 mld euro – to spadek o 35% w porównaniu do poprzedniego roku (15,6 mld euro) oraz o 86% w porównaniu do roku 2021 (75,0 mld euro). Natomiast, pomimo utrzymujących się niepewności geopolitycznych oraz makroekonomicznych, związanych m.in. z kondycją systemu bankowego w USA, walką z inflacją, czy wzrostem napięć geopolitycznych, główne europejskie i amerykańskie rynki zakończyły miniony rok dwucyfrowymi wzrostami kluczowych indeksów. W tym samym czasie, główne polskie indeksy okazały się jednymi z najsilniejszych na świecie, a w grudniu byliśmy świadkami pierwszego IPO od ponad dwóch lat na rynku głównym Giełdy Papierów Wartościowych w Warszawie – na parkiecie zadebiutowała spółka Murapol SA.

Podsumowanie 2023 roku na GPW w Warszawie

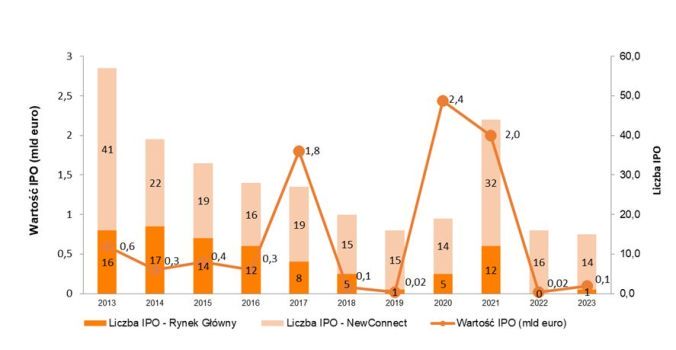

W 2023 roku na Giełdzie Papierów Wartościowych w Warszawie było 15 IPO (z czego 14 przeprowadzono na rynku NewConnect) wobec 16 IPO w roku poprzednim (w 2022 r. wszystkie warszawskie debiuty miały miejsce na NewConnect). Łączna wartość przeprowadzonych ofert wyniosła 418 mln zł (95,9 mln euro) co oznacza wzrost o 428% w porównaniu do roku poprzedzającego, w którym łączna wartość IPO wyniosła 79,1 mln zł (17,3 mln euro). Wzrost wartości ofert to przede wszystkim efekt IPO spółki Murapol SA, której oferta stanowiła aż 87% łącznej wartości wszystkich ofert na GPW w roku 2023. Debiut tej spółki jest niewątpliwie najistotniejszym wydarzeniem rodzimego parkietu, biorąc pod uwagę, że poprzednie IPO (spółki STS) miało miejsce w grudniu 2021 roku. W przypadku pozostałych ofert (wszystkie na nieregulowanym rynku NewConnect) – ich wartość wyniosła 54,4 mln zł (11,9 mln euro) co stanowi spadek względem poprzedniego roku o 31%.

Oferta Murapol SA, spółki działającej w branży deweloperskiej, wyniosła 363,5 mln zł (83,9 mln euro) wyłączając opcję stabilizacji. Drugie oraz trzecie miejsce przypadło odpowiednio spółce z branży nanotechnologii QNA Technology SA – oferta o wartości 15,6 mln zł (3,5 mln euro) oraz spółce Scanway SA zajmującą się produkcją aparatury optycznej – oferta o wartości 11,4 mln zł (2,5 mln euro).

„Po ponad 2 latach odbył się debiut na rynku głównym GPW, co jest ogromnym plusem, ponieważ każda następna spółka myśląca o IPO zobaczyła, że przy dobrze zorganizowanym procesie ma obecnie szanse na uplasowania dużej oferty. Natomiast, poprzednie lata nie pozwalały przyzwyczaić się do stabilności. Inwestorzy oczekują zapowiadanych jeszcze w roku 2022 debiutów i powrotu wstrzymanych i przełożonych transakcji, przygotowań do debiutów spółek portfelowych funduszy private equity oraz, jak pokazał Murapol, ożywienia spółek z branż innych niż technologiczne, takich jak nieruchomości, handel, czy ochrona zdrowia” – mówi Kamil Wardzyński, starszy manager w zespole ds. rynków kapitałowych PwC.

Europejski rynek ofert pierwotnych w 2023 r.

Zgodnie z danymi uzyskanymi przez PwC, łączna wartość IPO w Europie w minionym roku wyniosła 10,2 mld euro i spadła o 35% (o 5,4 mld euro) w porównaniu do roku 2022. Na europejskich parkietach zadebiutowało 107 spółek (wobec 102 w 2022 roku) oraz odnotowano jedną tzw. mega ofertę, czyli IPO, którego wartość przekroczyła 1 mld euro – Hidroelectrica na Bucharest Stock Exchange. Debiut rumuńskiej spółki utrzymał się na pozycji największej oferty w Europie oraz czwartej największej oferty na świecie (wartość oferty wyniosła 1,9 mld euro). Na następnych miejscach znalazły się SCHOTT Pharma oraz Thyssenkrupp Nucera, obie debiutujące na niemieckim Deutsche Börse z ofertami o wartości odpowiednio 0,9 oraz 0,6 mld euro.

„Drugi roku z rządu europejski rynek IPO jest wciąż bierny. Łączna wartość ofert z IPO w 2023 roku spadła w porównaniu do poprzedniego roku, osiągając najniższy poziom od 2012 roku. Wśród analizowanych przez PwC rynków europejskich najbardziej aktywna pod względem liczby debiutów okazała się giełda w Stambule z 20 IPO o wartości każdorazowo przekraczającej 50 mln euro. Pomimo słabych nastrojów przez większość roku doszło w Europie do kilku znaczących debiutów takich firm jak Hidroelectrica oraz SCHOTT Pharma. Wzrosły nadzieje na powrót koniunktury i obserwujemy sygnały wskazujące na możliwe ożywienie na rynku IPO. Należy jednak wziąć pod uwagę, że ze względu na m.in. kalendarz wydarzeń politycznych, tzw. “okna IPO” będą w tym roku bardzo krótkie, co wymusi bardzo dobre przygotowanie emitentów liczących na udane transakcje” – dodaje Bartosz Margol, partner w zespole ds. rynków kapitałowych PwC.

Aktywność na europejskim rynku IPO od 2019 roku*

Bieżąca i poprzednie edycje IPO Watch Europe są dostępne pod adresem: www.pwc.pl/ipowatch. Dostępne są również podsumowania roczne za lata 2015-2023.